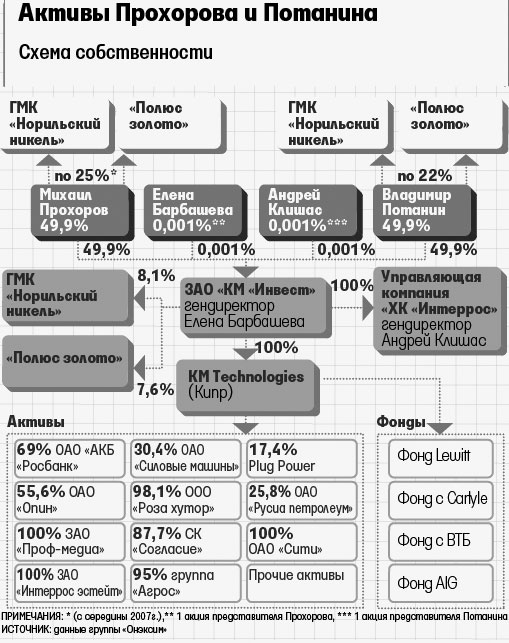

Активы Прохорова и Потанина

Схема собственности

Оригинал этого материала

© "Ведомости", 14.09.2007

Прохоров ведет Потанина под налог. Предложенная бизнесменом схема раздела бизнеса «Интерроса» повлечет за собой обязательства перед бюджетом более чем на $1 млрд

Юлия Федоринова, Мария Рожкова

|

| 2,5 млрд долларов размер активов четырех фондов «Интерроса». Среди них – фонды Lewitt и фонд с участием Сarlyle (портфельные инвестиции), фонд с ВТБ (прямые), фонд с AIG (почти не работает) |

Михаил Прохоров и Владимир Потанин объявили о разделе бизнеса еще в начале года, но пока не могут решить, как это сделать. Михаил Сосновский, замгендиректора группы «Онэксим», управляющей активами Прохорова, рассказал «Ведомостям», в чем состоит предложение Прохорова бывшему партнеру.

Идея Прохорова, объясняет Сосновский, подходит для схемы владения активами Потанина и Прохорова, сложившейся еще в 2001-2002 гг. Ядро схемы — московское ЗАО «КМ инвест», которое напрямую владеет миноритарными пакетами акций «Норникеля» и «Полюс золота» и является учредителем кипрской KM Technologies, через «дочки» которой партнеры контролируют остальные ценности, в том числе несколько фондов, управляющих активами на $2,5 млрд.

Предложение «Онэксима», сделанное Потанину в конце лета, по словам Сосновского, таково. «Онэксим» согласен продать Потанину доли в фондах и в самой управляющей компании — ХК «Интеррос». После этого «Интеррос» и «Онэксим» должны выкупить у «КМ инвест» все остальные активы в соотношении 50:50, отмечает Сосновский. Затем «КМ инвест» распределила бы полученные денежные средства на личные счета акционеров. При этом «КМ инвест», как российскому юрлицу, пришлось бы заплатить 24% налога на прибыль от продажи 8,1% акций «Норникеля» и 7,6% акций «Полюс золота». Исходя из вчерашней капитализации этих компаний на биржах стоимость этих пакетов составляла $4 млрд, значит, на налог ушло бы около $960 млн. Но налоги придется платить в любом случае, заявляет Сосновский, это справедливый и прозрачный способ раздела активов «КМ инвест». К тому же «КМ инвест» покупала акции «Норникеля» по более низкой, чем сейчас, стоимости, отмечает аналитик «Уралсиба» Кирилл Чуйко. Средняя цена за акцию компании в 2002 г. составляла $20,02, средняя капитализация — $4,81 млрд. А вчера в РТС они стоили $221,5 за штуку, капитализация составила $42,22 млрд.

Лично Потанин и Прохоров, получив после этой сделки дивиденды от «КМ инвест», заплатили бы еще по 9% от полученной суммы, отмечает управляющий партнер «Джон Тайнер и партнеры» Валерий Тутыхин. Примерно по $137 млн каждый. Раздел остальных активов проходил бы в зоне льготного налогообложения — за пределами России, говорит Сосновский. Но налог в $1,25 млрд от Потанина и Прохорова все равно был бы приятной новостью для бюджета.

К примеру, «Роснефтегаз» в прошлом году заплатил 33,1 млрд руб. ($1,3 млрд) в виде налога на прибыль от продажи акций «Роснефти» во время IPO. А Роман Абрамович, получив $13 млрд от продажи «Сибнефти», на налоги не сильно потратился: сделка закрывалась на уровне офшоров.

Прохорову важно разделить активы, поскольку он хочет вести дальнейшие переговоры с Потаниным об их обмене, будучи уже в равном положении с партнером, говорит Сосновский. Ведь с 2002 г., когда Прохоров стал гендиректором «Норникеля», за оперативное управление активами «Интерроса» и принятие инвестиционных решений отвечает Потанин. Его представитель Андрей Клишас управляет ХК «Интеррос». Сейчас Потанин, как управляющий акционер, к примеру, может продать любой из активов, хотя и с условием раздела прибыли. А представитель Прохорова Елена Барбашева (финансовый директор «Интерроса»), которая возглавляет «КМ инвест», следит, чтобы деньги не пронесли мимо ее патрона.

Потанин, по словам Сосновского, на предложенную схему пока не согласен. Чтобы разделить чистые активы фондов «Интерроса», надо либо провести взаиморасчеты в денежной форме, либо ликвидировать фонды, владеющие всеми активами бывших партнеров, и распределить имущество, говорил Потанин в недавнем интервью «Ведомостям». Ему лично нравится первый вариант. Представитель «Интерроса» Лариса Зелькова вчера сообщила, что партнеры продолжают переговоры, а сценарий «Онэксима» не единственный. Соглашений о преимущественном праве выкупа друг у друга долей в «КМ инвест» у партнеров нет, утверждает Сосновский. Но поскольку компания зарегистрирована в форме ЗАО, то это право есть у них по закону об АО, говорит партнер юрфирмы «Юст» Артур Рохлин. Просто так расстаться друг с другом бизнесмены не могут.